Darse de alta autonomo es una decisión importante para una persona que emprende una actividad o negocio. Este paso tiene menor carga administrativa que elegir otros modelos de oficio, sin embargo para hacerlo debes iniciar una gestoria alta autónomo.

El alta autonomo es un proceso donde se deben realizar una serie de pasos para obtenerla por eso debes buscar asesoria para autonomos. Pero ¿Cómo darse de alta autonomo madrid? Cuando se aprobó la nueva ley de autónomos, en ella se explica cómo se han incrementado favorablemente las ventajas del alta autónomos.

Una de las primeros trámites que deben hacer los autonomos madrid cuando inicia gestoria autonomo es el alta autonomos hacienda, realizar este paso permitirá poder comenzar a facturar e incluir los importes de gastos deducibles de la actividad y así poder darme de alta como autonomo.

El alta autonomo agencia tributaria se realiza con el modelo 037 de alta autonomo hacienda del Censo de Empresarios Simplificado. Este trámite se puede hacer por gestoria online autónomo con un certificado o clave pin. Es de suma importancia el alta autonomo madrid con este modelo de hacienda porque así podrás informar tu situación fiscal.

De la agencia tributaria alta autonomos dependerá el modo de tributación del Impuesto sobre la Renta de las Personas Físicas (IRPF). También el Régimen de IVA al que el negocio estará sujeto. En la gestoria alta autónomo se debe inscribir el epígrafe de Impuesto sobre Actividades Económicas (IAE) de acuerdo a las operaciones que se realicen en la compañía o negocio.

Hay sitios en internet que ofrecen aesoria de autónomos para que te des el alta autonomos agencia tributaria a través del Régimen de Operadores Intracomunitarios (ROI), en el caso que te vayas a dedicar a la compra o venta con otros países de la Unión Europea.

Lo primero que debes saber de cómo hacerse autonomo en madrid es tramitar alta autonomos madrid y darse de alta autonomo hacienda. Luego tendrás que darte de alta como autonomo en el IAE para quedar exento de pagar este tributo, es recomendable conseguir asesoria autonomos en madrid que te ayude con estos procedimientos.

Cuando las personas aprenden a como hacerse autonomo madrid y deciden darse de alta como autonomos les preocupa el precio de ser autonomos alta. El marco normativo que regula el autoempleo contempla reducciones y bonificaciones en la cuota de la Seguridad Social.

Si tu intención es comenzar como autónomo societario pierdes el derecho de estas bonificaciones pero si quieres dar de alta en autonomo agente comercial deberás que cumplir con varios requisitos.

Desde este 2018 si quieres darte el alta como autónomo tendrás buscar asesoria autonomo para que te ayuden a realizar una cita previa alta autonomos y gestionar el alta seguridad social autonomos online planteando tu fecha de alta. Posteriormente deberás hacer cita previa autonomo para el alta en autonomo online en Hacienda.

Antes se realizaba primero el alta en Hacienda y luego había que hacer cita previa autonomos seguridad social para darse el alta, ahora eso cambio, primero hay que hacer cita previa seguridad social autonomos y después cita previa autonomo en Hacienda. Los que dan asesoria autonomo madrid recomiendan hacer estos trámites el mismo día.

¿Cómo darse de alta de autonomo en la seguridad social? darse alta autonomo seguridad social consiste en que como trabajador autónomo eres responsable de dar de alta autonomo seguridad social en el Régimen de Trabajadores Autónomos de la Seguridad Social (RETA).

Debes comunicar cualquier variación de los datos de tu alta de autonomos e informar tu baja autonomos cuando dejes de desarrollar la actividad. Esta responsabilidad si no tienes tiempo de hacerlo tú mismo puede buscar asesoria autonomos online con un asesor autonomos madrid que te ayude a realizar este trámite.

Hay que resaltar que darse el alta autonomo en seguridad social es compatible con otros regímenes esto quiere decir que puedes trabajar por cuenta ajena y al mismo tiempo de alta de autonomo, esta situación se conoce como pluriactividad. En caso que no hayas trabajado con anterioridad debes realizar una gestoría autonomos solicitando un número de afiliación en la Seguridad Social.

¿Quiénes están obligados a darse de alta en seguridad social autonomo? Hay casos en los que una persona se debe dar el alta seguridad social autonomo obligatoriamente. Los trabajadores mayores de 18 años que de manera habitual, personal y directa que hacen una actividad económica lucrativa sin un contrato de trabajo tienen que registrarse en el RETA.

Los trabajadores autónomos económicamente dependientes como los escritores de libros deben darse alta autonomo seguridad social. Los autónomos extranjero que residan y ejercen legalmente actividad comercial en territorio español tienen que realizar este trámite, es necesario que realicen una cita previa alta autonomo seguridad social.

También los socios de las Cooperativas de Trabajo Asociado, donde hay autonomos contratar familiares, deberán hacer el alta autonomo seguridad social. Aquí la edad mínima de inclusión es de 16 años. Los comuneros o socios de comunidades de bienes y sociedades civiles irregulares también entran en la regulación de autonomos seguridad social.

Pero si desconoces como hacer los trámites para darte el alta de autonomo seguridad social puedes buscar un asesor autonomos madrid o contratar los servicios de una gestoria online autonomo que te ayude a darte el alta autonomos online seguridad social.

En la gestoria online autonomo también te pueden dar asesoria alta autonomo y si es factible crear empresa sin ser autonomo, el asesor autonomos te puede explicar si es más recomendable iniciar un emprendimiento como autonomo o sl.

¿Cuanto se tarda en hacerse autonomo? La mayoría de los autónomos tardan entre uno y cinco días en dar de alta autonomo online, a pesar que esta es la manera más rápida de concretar los trámites necesarios en los distintos organismos. Para dar alta autonomo online es preciso que busques la asesoria autonomos madrid.

Cuando comiences tu emprendimiento debes tener en cuenta el coste de la cuota del alta autonomos seguridad social y si vas a ser persona física o autónomo societario. Estos últimos no reciben las bonificaciones en la cuota de alta autonomos tarifa plana y su cotización.

Actualmente el Gobierno español está intentando materializar una propuesta para establecer un sistema de cotización ajustado a los ingresos reales de los autonomo en madrid. Hay casos en los que estos emprendedores disfrutan de bonificaciones en la cuota de la Seguridad Social que supone un ahorro durante los primeros meses de alta en autonomos.

¿Cómo hacer el alta como autonomo online? Hoy en día es posible darse de alta autonomo online sin tener que moverte de tu casa. Para darse el alta autonomos seguridad social online tiene que solicitar el alta autonomo seguridad social certificado digital o el Documento Nacional de Identidad (DNI) electrónico para que puedas acceder a todos los trámites de alta de autonomos online.

Luego hay que darse de baja en Hacienda por internet. Pero ¿Cómo darme de alta autonomo online? Para dar de alta como autonomo online debes ingresar en la página web de la Agencia Tributaria, buscar el “modelo 036 y 037” y rellenar la planilla 037 para enviarlo, el modelo 036 es para empresas o para darse de alta en el ROI.

Después de darte el alta autonomos online en la agencia tributaria autonomos, posteriormente en la gestoria alta autonomo deberás hacer la afiliación en alta autonomo seguridad social online con la asesoramiento para autonomos en madrid que es lo más recomendable en estos casos.

Tramitar el alta de autonomo en la seguridad social por internet es sumamente práctico para quienes no cuentan con tiempo para realizar este procedimiento. En la web tienes varias opciones de asesoria barata autonomos a las que puedes recurrir en caso de no poder hacer el alta autonomo online seguridad social tu mismo.

En la gestoria autonomo cuando se está realizando el alta de autonomos seguridad social hay que descargar el modelo 037 que viene en un archivo PDF, luego rellenarlo y así se estarán dando de alta del Régimen Especial de Trabajadores Autónomos. Las personas que quieran realizar el alta online autonomos tendrán 30 días para hacerlo.

Al darte el alta en Hacienda tienes que realizar el mismo día si es posible, el alta de autonomos seguridad social, esto es lo más recomendado en asesoria laboral para autonomos.

Con la actualización de la Ley de Autónomos puedes darte de alta y baja autonomos en tres ocasiones a lo largo de un mismo año. En año 2017 sólo podías darte de baja como autónomo dos veces. Es necesario que en la gestoría autonomo busques la ayuda de asesoria en madrid para autonomos que te podrán aclarar todas las dudas referentes a este tema.

La Unión de Asociaciones de Trabajadores Autónomos y Emprendedores (UATAE) ha propuesto al Gobierno español un sistema de cotización para que siete de cada 10 autónomos paguen menos o lo mismo que cancelan actualmente. Esta propuesta fue hecha por el exministro de de Trabajo, Valeriano Gómez.

Esta iniciativa consiste en implementar un nuevo sistema de cotización por tramos, donde 1.243.000 autónomos pagarían el 50% menos, 250.000 cancelarían un 25% menos y 207.000 pagarían lo mismo.

Conoce ¿Qué es la tarifa plana para nuevos autónomos? La tarifa plana es una forma de bonificación pensada para los nuevos autónomos, estos ya no deberán pagar la cuota completa del alta seguridad social autonomos, sólo tendrán que cancelar 60 euros mensuales durante 12 meses. gestoria autonomos madrid.

Busca asesoria fiscal autonomos para que te ayuden a gestionar los pagos del alta en la seguridad social autonomo junto con la facturación. El Gobierno tras el éxito de esta medida decidió la ampliacion tarifa plana autonomos comunidad de madrid con independencia de edad.

¿Quién puede solicitar la tarifa plana? Este beneficio está disponible para los autonomos madrid como para los de todo el país, aplica para los que se acaban de dar de alta por primera vez, siempre y cuando cumplan con los requisitos exigidos por el órgano tributario.

El alta autonomo online tarifa plana también lo puedes realizar vía internet para esto es recomendable en la gestoria autonomo buscar asesoria para autonomos madrid.

La Agencia Tributaria creo el “Plan le llamamos” para atender los tramites de autonomo declaracion renta por vía telefónica. De esta manera el usuario podrá pedir cita previa renta autonomos para hacer su declaración tributaria.

¿Cómo hacer la declaracion de la renta un autonomo? En la gestoría autonomo deberás realizar la declaración de la renta, a veces este trámite puede convertirse en un dolor de cabeza para los autónomos. Así como puedes hacer el alta de autonomo online también podrás tramitar los tributos en la sede electrónica de la Agencia Tributaria.

¿Sabes que es un autónomo colaborador? El autónomo colaborador es una figura que entra en juego cuando se contrata en el negocio a un familiar directo. Estos se dan el alta autonomo colaborador para trabajar en la empresa familiar. Para ellos la ley establece una serie de requisitos para ingresarlos en la Seguridad Social.

¿Cómo hacer para darse de alta autonomos extranjeros comunitarios? El alta autonomo no residente comunitario debe hacerse en dos pasos por medio de la gestoria alta autonomo. El primero es obteniendo el Número de Identidad de Extranjero (NIE).

Después a través de una cita previa seguridad social alta autonomo deberás darle el alta al NIE en Hacienda para luego tramitar el Impuesto sobre Actividad Económica en la Agencia Tributaria.

¿Se puede ser autonomo en españa trabajando en el extranjero? Sí, pero hay que tener en cuenta que darse de alta autonomo no es una práctica sólo de España, en gran parte de los países de la Unión Europea tienen un sistema que regula a estos trabajadores y fuera de los países comunitarios también se usa esta modalidad.

La modalidad de autónomo desplazado permite la posibilidad de ser un profesional autónomo dado de alta en España pero que se haya ido por un tiempo a trabajar en los países comunitarios. Durante este tiempo la persona estará cubierta por la autonomo seguridad social de su país de origen.

Al escoger esta modalidad, en la gestoria alta autonomo hay que cumplir con una serie de requisitos y obligaciones fiscales por eso es necesario tener un asesoramiento fiscal para autonomos.

El desplazado deberá informar donde se encuentra su domicilio fiscal porque esto determinará la obligación que tiene al darse de alta seguridad social autonomo a la hora de tributar en cualquiera de los territorios donde quiera iniciar su emprendimiento.

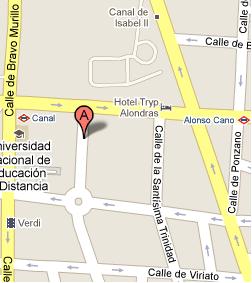

Gestoria eMadrid

Telf. 914458632