Alta autónomo

en Getoría eMadrid Telf. 914458632 Esta dirección de correo electrónico está siendo protegida contra los robots de spam. Necesita tener JavaScript habilitado para poder verlo.

¿Necesitas saber que significa ser autónomo y como darte de alta?

Para conocer que significa ser autónomo y como darte de alta, lo primero que debes hacer es tomarte un par de minutos para leer todo el artículo, porque contiene información valiosísima que debes conocer y tomar en cuenta a la hora de emprender el camino de darte de alta como autónomo.

En esta oportunidad también podrás conocer cuáles son los tipos de autónomos, los derechos y obligaciones que se obtienen, los trámites e impuestos y los plazos en que se deben realizar los pagos.

¿Qué significa ser autónomo?

El significado de autónomo se refiere al hecho de mantener una actividad a cuenta propia o crearse un auto empleo, encontrarse de alta en censo de emprendedores de Hacienda, por una actividad propia, facturando a tu nombre y encontrarse igualmente de alta autónomo Seguridad Social, mediante el Régimen Especial de Trabajadores Autónomos (RETA).

El ser autónomo conlleva a una serie de responsabilidades y obligaciones formales, civiles, mercantiles y fiscales,(según modalidad de actividad a la que se dedique la empresa) que se deben cumplir dentro de los lapsos establecidos por la ley, previos al comienzo de las operaciones y luego de forma mensual (según la envergadura de la empresa), trimestral y anual.

Porque creemos en ti y todo lo que eres capaz de lograr, en Gestoría eMadrid te ofrecemos la mejor asesoría en alta de autónomo de forma gratuita y personalizada de la mano de profesionales con una amplia trayectoria y la mejor eficacia en materia fiscal y tributaria, esta promoción estará valida solo hasta el 29 de marzo de 2019, puedes consultar las condiciones aquí

¿Cuáles son los tipos de autónomos?

Según las características de la actividad comercial o profesional y manera como la desempeñan, podemos encontrar los siguientes tipos de autónomos:

- Trabajadores por cuenta propia:

Son aquellas personas que han generado un puesto de empleo para sí mismas, aportando el capital necesario y dirigiendo su propia actividad, estos pueden ser taxistas plomeros, trabajadoras del hogar, plomeros, jardineros etc.

- Autónomos colaboradores:

Son todos aquellos autónomos, familiares de otro autónomo hasta un segundo grado de consanguineidad, los cuales no tendrán condición de asalariados y estarán exceptos de obligaciones tributarias trimestrales, solo tienen la obligación de darse de alta como autónomo colaborador ante la Seguridad social, presentar anualmente la declaración del IRPF y cumplir las obligaciones que tenga con otros trabajadores.

- Profesionales autónomos:

Son todas aquellas personas que trabajen por cuenta propia con un mayor nivel de ingresos y dicha actividad este incluida dentro del listado de actividades profesionales del Impuesto de Actividades Económicas (IAE).

- Autónomos societarios:

Son aquellos autónomos que debido a la dimensión de su actividad empresarial deciden constituir una sociedad, limitando su responsabilidad al patrimonio de la sociedad, están incluidos en el RETA pero las bases de cotización son diferentes y no aplican para tarifa plana.

- Autónomos económicamente dependientes:

Son aquellas personas que realizan una actividad económica o profesional a título lucrativo, para una persona física o jurídica del que perciben al menos 75% de sus ingresos por concepto de rendimientos de trabajo o actividades profesionales.

- Autónomos agrarios:

Son todos aquellos autónomos que se dediquen a la actividad agraria y pertenezcan al Sistema Especial de Trabajadores por cuenta propia Agrarios (SETA), los tipos de cotización son inferiores al RETA y sus colaboradores autónomos deben cotizar en el mismo régimen.

- Autónomos trabajadores del Mar:

Estos trabajadores autónomos deben estar afiliados al Régimen Especial de trabajadores del Mar y al igual que los trabajadores agrarios están sujetos a un régimen de cotización inferior.

¿Cuáles son mis derechos y obligaciones al darme de alta autónomo?

Al momento de tomar la decisión de darse de alta como autonomo madrid, así como en cualquier otra región de España, debes tomar en cuenta que tendrás derechos y obligaciones que cumplir como autónomo, vamos a comenzar con la parte fácil, tus derechos como autónomo:

- La Ley del Estatuto de Trabajo Autónomo reconoce derechos individuales y colectivos; con relación a los derechos colectivos tenemos:

√ Derecho de afiliación a sindicatos, organizaciones empresariales o del colectivo profesional, tales como asociaciones profesionales.

√ Derecho a fundar una asociación profesional.

√ Derecho a participar en asociaciones en defensa de tus derechos profesionales.

- Con relación a los derechos individuales de las personas que se encuentren en alta autonomo tenemos:

√ Al trabajo y libre elección de profesión u oficio.

√ A la libre iniciativa económica y libre competencia.

√ A la contraprestación económica convenida por el ejercicio profesional de tu actividad.

√ A la asistencia y prestaciones sociales de conformidad con la Ley de prestaciones sociales.

√ A la igualdad ante la ley y a no ser discriminado.

√ A la propiedad intelectual.

- Al momento de conocer nuestros derechos también debemos conocer nuestras obligaciones como autónomos; entre ellas tenemos:

√ Afiliación al momento del alta autónomo en la Seguridad Social, cotizar, comunicar cualquier cambio de los datos aportados al momento de la afiliación y notificar la decisión de darse de baja autónomo.

√ Cumplir con las obligaciones fiscales y tributarias establecidas para los autónomos.

√ Cumplir con todos los derechos y obligaciones derivadas de contratos firmados con clientes y proveedores.

√ Cumplir con todas las normas deontológicas relativas al ejercicio de la profesión.

√ Cumplir con las normativas en materia de seguridad y salud laboral.

Obligaciones formales desde el punto de vista contable:

Según el régimen fiscal al que el autónomo de alta se haya acogido, (estimación directa u objetiva) deberá llevar una serie de libros:

- Estimación directa:

√ En los casos que se lleven a cabo actividades de tipo empresarial se tendrá la obligación de llevar libros de registro de venta e ingresos, de compras y gastos y de bienes de inversión.

√ En los casos que se trate de actividades profesionales se llevaran libros de ingresos, gastos, bienes de inversión y provisiones de gastos y suplidos.

- Estimación objetiva:

√ En estos casos el autónomo de alta tan solo debe conservar todos los documentos y justificantes de ingresos y gastos llevando un libro de registro de compras y gastos para compensar el IVA y un libro de registro de bienes de inversión en los casos que se practiquen amortizaciones.

Una vez que conoces los deberes y derechos que se tienen al darse de alta como autónomo, es importante que conozcas todos los pasos para formalizar cuanto antes tu situación.

¿Cuáles son los trámites para darse de alta como autónomo?

Para darte de alta como autónomo debes realizar los siguientes trámites:

1- Realizar el Alta autónomo en la Agencia tributaria mediante el modelo censal 036 del régimen ordinario o el modelo 037 del régimen simplificado, en el que estarás informando el inicio como alta autónomo; de igual manera puedes utilizar estos modelos para modificar e informar cualquier cambio en la actividad, dirección de notificación etc.

Este trámite lo puedes realizar de manera presencial en cualquier Agencia tributaria de tu localidad o a través de la sede electrónica de la misma; para ello se presenta el modelo censal online correspondiente en el que se informa los datos fiscales, datos de la actividad, dirección, fecha de comienzo, régimen del IVA y del IRPF.

2- Afiliarse en el Régimen Especial de Trabajadores Autónomos (RETA), dicha afiliación la debes realizar en la Tesorería General de la Seguridad Social, cumplimentado el modelo TA521 en un plazo no mayor a 30 días desde el momento de realizar el alta autónomo en hacienda.

Este trámite también lo puedes realizar de forma telemática con certificado digital impreso, en el que se comunica:

√ El código CNAE (Clasificación Nacional de Actividades Económicas) dependerá del listado proporcionado por la IAE.

√ La base de cotización: en la que se elige entre una base de cotización máxima y mínima proporcionada anualmente por el gobierno, la base de cotización sobre la que se calcula la base del autónomo en alta.

√ Seguro de accidente de trabajo: se debe elegir un seguro en caso de accidentes, la misma es obligatoria cuando la empresa realice actividades de construcción.

√ Número de cuenta bancaria: en los casos que el trabajador autónomo de alta decida domiciliar la cuota mensual.

3- En los casos que se tenga planificado abrir un local para el desarrollo de la actividad se debe solicitar al ayuntamiento de la localidad una licencia de apertura y/o de obras.

4- Una vez presentado los formularios para darte de alta autónomo, se debe comunicar a Consejería de Empleo, la ubicación del nuevo centro de trabajo, los datos y el número de personas que trabajaran el mismo, dado caso que los hubiese.

5- Obtener un Certificado Digital, este trámite lo puedes realizar de varias formas:

√ Solicitar DNIe: Este es un documento que acredita de forma electrónica a su titular y permite la firma digital, solo será valido para las personas físicas, el mismo se trata de un chip donde se guardan los datos criptográficos correspondientes al titular, entre sus principales funciones se encuentran la autenticación de identidad, firma electrónica de documentos y certificación de la integridad de un documento comprobando la inalterabilidad del mismo.

√ Certificado digital AC FNMT Usuarios: Es emitido por la Fábrica Nacional de Monedas y Timbres, es utilizado para la identificación de personas físicas, tiene una validez de cuatro años, las personas físicas lo pueden obtener de forma gratuita a través de la página web de la FNMT (www.sede.fnmt.gob.es/certificados) se puede instalar en el ordenador descargar el certificado y utilizarlo para gestionar casi de forma ilimitada y más rápidamente los trámites para darte de alta como autónomo.

Para gestionar todos estos trámites de manera rápida y segura puedes contar con el asesoramiento de Gestoría eMadrid y aprovechar la promoción de alta autónomos gratis que estará válida hasta el 29 de Marzo de 2019, puedes consultar las condiciones aquí.

¿Qué impuestos se deben pagar al darse de alta como autónomo?

Al momento de darte de alta como autónomo estas en la obligación de presentar varios modelos de autoliquidación, no tienes que presentarlos todos, solo los que apliquen a la actividad comercial o empresarial a la que te dediques cuando este de alta como autónomo.

- Autoliquidación del IVA:

En este punto es importante recordar que el que el IVA lo paga el consumidor final y el autónomo de alta, actúa como recaudador de dicho impuesto, devolviendo a la Agencia Tributaria el mismo, a través de la presentación del modelo 303.

En los casos que hayas pagado el IVA por concepto de compra de productos o materia prima para la actividad comercial y/o pagos de honorarios profesionales, se realiza la liquidación con hacienda con la diferencia entre el IVA ingresado y el pagado.

Los lapsos de presentación pueden ser mensuales o trimestrales que es la forma más habitual de presentación y se pueden realizar de la siguiente manera:

1er trimestre: desde el 1 hasta el 20 de abril.

2do trimestre: desde el 1 hasta el 20 de julio.

3er trimestre: desde el 1 hasta el 20 de octubre.

4to trimestre: desde el 1 hasta el 30 de enero.

En este último caso también se debe presentar el modelo 390, correspondiente a la Declaración Resumen Anual del IVA.

Las fechas de las presentaciones trimestrales son válidas para todos los modelos.

- Retenciones por IRPF:

En los casos que la actividad comercial o empresarial sea realizada en un local en alquiler se deberá presentar el modelo 115, aplicado a las Retenciones aplicadas por alquileres.

Este modelo debe presentarse dentro de los 20 días posteriores al cierre de cada trimestre.

- Declaración de retenciones aplicadas a trabajadores profesionales o empresarios:

En los casos que necesites contratar trabajadores a tu cargo para el desarrollo de tu actividad como alta autonomo deberás presentar el modelo 111, en el que estarás declarando el IRPF las correspondientes retenciones realizadas a tus trabajadores durante el trimestre y las facturas donde se especifique que otros profesionales hayan realizados retenciones por concepto de honorarios.

Este modelo se tiene que presentar si se tiene trabajadores a cargo, se realicen retenciones o no, a manera que hacienda realice la correspondiente extracción de datos sobre las percepciones de los trabajadores, además de entregarles el certificado de retenciones a tus trabajadores.

Al igual que los modelos anteriores, este se liquida trimestralmente durante los 20 dias posteriores al cierre de cada trimestre; en los casos que se trate de una gran empresa esta liquidación deberá realizarse mensualmente.

- Liquidación parcial del IRPF en estimación directa:

Para declarar Hacienda las retenciones de IRPF de los ingresos a lo largo del año, se utiliza el modelo 310 y están en obligación de presentarlos todo los autónomos de alta que desarrollen una actividad económica y que declaren el IRPF en una estimación directa, normal o simplificada.

Para rellenar y presentar este modelo debes tener listos los ingresos y gastos deducibles de la actividad con sus respectivos justificativos, de esta manera se informa a la Agencia Tributaria el rendimiento neto acumulado durante el ejercicio.

Este modelo se debe presentar al finalizar cada trimestre en las fechas mencionadas anteriormente.

Como recomendación final me gustaría agregar que darse de alta como autonomo es una decisión que se debe tomar muy en serio, no es como cambiar de trabajo o de auto, es una decisión casi matrimonial, debes ser constante, perseverante y mantenerte siempre fiel a tu idea, debes saber sobrellevar los altibajos que se presenten en el camino, construyendo una relación para toda la vida, donde crecerán juntos como una familia; si por el contrario no le dedicas la seriedad y el tiempo necesario puede convertirse en un completo fracaso.

Si necesitas una mano amiga que te ayude a gestionar toda la documentación necesaria para darte de alta como autónomo, en Gestoría eMadrid puedes contar con un equipo de profesionales, con más de 30 años de experiencia, dispuestos ayudarte y ofrecerte las mejores asesorías en alta de autónomo, además también tenemos para ti la promoción especial de alta de autónomo gratis, que estará válida hasta el 1 de Julio de 2024, consulta las condiciones aquí.

Teléfono: 91 445 86 32

Correo: Esta dirección de correo electrónico está siendo protegida contra los robots de spam. Necesita tener JavaScript habilitado para poder verlo.

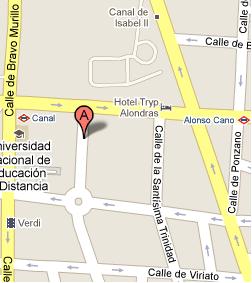

Dirección: C/ General Álvarez de Castro, 41 (Madrid)