Búsqueda masiva de autónomos especializados en Inteligencia Artificial

Se disparan los sueldos de los trabajadores independientes con conocimientos de las nuevas herramientas IA

La Inteligencia Artificial (IA) está en repunte en nuestra sociedad de hoy en día, y el conocido ChatGpt ha incrementado la búsqueda de autónomos especializados en esta práctica, ya que cada vez son más las empresas las que quieren implantar estas novedades tecnológicas en sus negocios.

Un estudio de la plataforma Malt, revela que la demanda de autónomos especializados en herramientas de IA generativa en Europa, ha aumentado un 300% en los últimos dos años, mientras que la oferta solo ha crecido un 200%.

La demanda de perfiles especializados en estas novedosas plataformas creció un 128% en el periodo mencionado. Como consecuencia, la oferta de estos perfiles también aumentó, aunque en menor proporción, registrando un incremento del 42%.

Además de los perfiles enfocados en la aplicación de IA, los relacionados con el entrenamiento, evaluación, selección y uso de modelos de IA también han ganado bastante importancia, es decir, los perfiles de ciencia de la IA han demostrado de igual modo un crecimiento en la oferta y la demanda.

Las empresas han incrementado la reclamación de perfiles con habilidades en transformadores y ChatGPT en un 75%. Además, los perfiles en programación neurolingüística han aumentado su demanda en un 66% y los especializados en visión computarizada en un 14%. A día de hoy, los negocios compiten por tener en sus oficinas a los empleados con más conocimiento en este ámbito, por lo que invierten en estos y ofrecen sueldos muy elevados.

El creciente interés de las empresas por perfiles especializados en Inteligencia Artificial ha impactado significativamente en el aumento de profesionales autónomos en esta área, con un crecimiento del 90% en su oferta. Los perfiles enfocados en el gobierno, la seguridad y la ética dentro de la IA, han visto un incremento del 366% en la demanda, mientras que aquellos con habilidades en consultoría y formación también han sido muy solicitados, con un aumento del 88% en la demanda y un 32% en la oferta.

Claire Lebarz, directora de Datos e Inteligencia Artificial en Malt, animó a los autónomos a seguir desarrollando sus habilidades en IA, resaltando que los profesionales independientes juegan un papel clave en las empresas. Estos pueden contribuir tanto a nivel estratégico, como en el desarrollo de proyectos determinados de IA, además de compartir su experiencia técnica con los equipos internos.

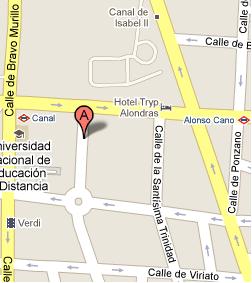

Queremos ofrecerte el acompañamiento de nuestra Gestoría eMadrid, especialistas en asesoría fiscal para autónomos y gestión de alta de autónomos en madrid. Si tienes alguna pregunta no dudes en contactarnos.

Teléfono: 91 445 86 32

Correo: Esta dirección de correo electrónico está siendo protegida contra los robots de spam. Necesita tener JavaScript habilitado para poder verlo.

Dirección: C/ General Álvarez de Castro, 41 (Madrid)

Artículo escrito por Ana Díaz Carmona